6월 가계대출 금리 '역대 최저'…예금금리는 ‘0%대'로

페이지 정보

작성자 관리자 댓글 0건 조회 930회 작성일 20-08-03 09:25본문

부동산 거래 증가로 일반신용대출 금리↓

예금금리도 또 다시 최저…‘0%대’ 진입

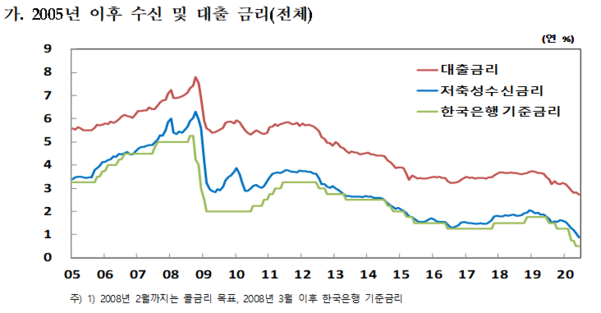

지난달 은행의 가계, 기업 등 대출평균금리가 역대 최저 수준을 나타냈다. 한국은행의 기준금리 인하 여파로 대출금리의 지표가 되는 시장금리가 낮아지면서다. 은행의 신규 예금금리도 사상 최저치를 기록했다.

31일 한은이 발표한 ‘2020년 6월중 금융기관 가중평균금리’에 따르면 올해 6월 은행의 대출금리는 연 2.72%로 지난달보다 0.10%포인트(P) 하락했다. 이는 한은이 통계 작성을 시작한 지난 1996년 1월 이후 역대 최저 수준이다.

예금금리도 또 다시 최저…‘0%대’ 진입

지난달 은행의 가계, 기업 등 대출평균금리가 역대 최저 수준을 나타냈다. 한국은행의 기준금리 인하 여파로 대출금리의 지표가 되는 시장금리가 낮아지면서다. 은행의 신규 예금금리도 사상 최저치를 기록했다.

31일 한은이 발표한 ‘2020년 6월중 금융기관 가중평균금리’에 따르면 올해 6월 은행의 대출금리는 연 2.72%로 지난달보다 0.10%포인트(P) 하락했다. 이는 한은이 통계 작성을 시작한 지난 1996년 1월 이후 역대 최저 수준이다.

지난 2005년 이후 은행 수신 및 대출 금리 추이. /한국은행 제공

지난 2005년 이후 은행 수신 및 대출 금리 추이. /한국은행 제공지난달 가계대출은 일반신용(-0.4%P), 보증(-0.17%P), 주택담보대출(-0.03%P) 등을 중심으로 0.14%P 하락한 연 2.67%를 기록했다. 특히 일반신용의 대출금리가 우량 차주 비중이 증가한 영향으로 하락폭이 확대됐다.

송재창 한은 경제통계국 금융통계팀 팀장은 "주택거래가 늘면서 일반신용대출 금리가 2%대 수준으로 내려간 영향을 받았다"며 "통상적으로 주택거래 관련된 차주들이 일반신용대출 차주에 비해 우량인 경우가 많다"고 설명했다.

이어 "6월 한 달 전체 통계이다보니 주택 거래를 위한 일반신용대출 증가가 6·17 부동산 대책 이후로 증가했다고 특정하기는 어렵다"면서도 "대책 전후로 주택 매매 및 전세 거래가 증가한 영향이 있었다고 볼 수 있다"고 덧붙였다.

같은기간 기업대출금리도 0.08%P 내린 연 2.75%를 기록했다. 이때 대기업은 시장금리 하락 및 기존의 고금리대출 취급 효과가 소멸되면서 0.21%P 하락한 반면, 중소기업은 저금리 대출 비중 축소로 0.02%P 올랐다.

예금금리도 하락세를 이어갔다. 은행권 저축성 수신금리는 연 0.89%로 전달보다 0.18%P 하락했다. 순수저축성예금금리가 정기예금금리(-0.19%P) 하락세를 중심으로 0.19%P 하락한 가운데 시장형금융상품도 CD금리(-0.25%P)를 중심으로 0.13%P 내렸다.

은행의 수익성에 가장 큰 영향을 미치는 대출금리와 예금금리 간의 차이는 신규 취급액 기준 연 1.83%로 전달보다 0.08%P 상승했다. 예대금리차는 지난 2018년 7월(1.85%) 이후 최대치를 기록했다.

예대금리를 통한 은행수지에 관한 정보를 포괄적으로 제공하는 잔액 기준 예대금리차는 전월대비 0.02%P 내린 연 2.10%를 나타냈다. 이는 글로벌 금융위기 당시였던 지난 2007년 7월(1.98%) 이후 최저 수준이다.

송재창 한은 경제통계국 금융통계팀 팀장은 "주택거래가 늘면서 일반신용대출 금리가 2%대 수준으로 내려간 영향을 받았다"며 "통상적으로 주택거래 관련된 차주들이 일반신용대출 차주에 비해 우량인 경우가 많다"고 설명했다.

이어 "6월 한 달 전체 통계이다보니 주택 거래를 위한 일반신용대출 증가가 6·17 부동산 대책 이후로 증가했다고 특정하기는 어렵다"면서도 "대책 전후로 주택 매매 및 전세 거래가 증가한 영향이 있었다고 볼 수 있다"고 덧붙였다.

같은기간 기업대출금리도 0.08%P 내린 연 2.75%를 기록했다. 이때 대기업은 시장금리 하락 및 기존의 고금리대출 취급 효과가 소멸되면서 0.21%P 하락한 반면, 중소기업은 저금리 대출 비중 축소로 0.02%P 올랐다.

예금금리도 하락세를 이어갔다. 은행권 저축성 수신금리는 연 0.89%로 전달보다 0.18%P 하락했다. 순수저축성예금금리가 정기예금금리(-0.19%P) 하락세를 중심으로 0.19%P 하락한 가운데 시장형금융상품도 CD금리(-0.25%P)를 중심으로 0.13%P 내렸다.

은행의 수익성에 가장 큰 영향을 미치는 대출금리와 예금금리 간의 차이는 신규 취급액 기준 연 1.83%로 전달보다 0.08%P 상승했다. 예대금리차는 지난 2018년 7월(1.85%) 이후 최대치를 기록했다.

예대금리를 통한 은행수지에 관한 정보를 포괄적으로 제공하는 잔액 기준 예대금리차는 전월대비 0.02%P 내린 연 2.10%를 나타냈다. 이는 글로벌 금융위기 당시였던 지난 2007년 7월(1.98%) 이후 최저 수준이다.

댓글목록

등록된 댓글이 없습니다.