8개월만 고개 든 주담대 금리…예금금리도 1월 이후 최고

페이지 정보

작성자 관리자 댓글 0건 조회 1,006회 작성일 23-07-28 13:13본문

은행채 금리 상승 영향…변동·고정 모두 올라

대환대출플랫폼 도입 효과…신용대출 0.1%p 내려

금리인하 기대에 고정금리 비중 3개월 연속↓ [연합]

[연합]

[헤럴드경제=문혜현 기자] 은행 주택담보대출(주담대) 금리가 8개월만에 상승 전환했다. 하반기 유동성커버리지비율(LCR) 규제 정상화를 앞두고 은행들의 자금 조달 경쟁이 벌어지면서 예금 금리도 지난 1월 이후 최고 수준을 기록했다.

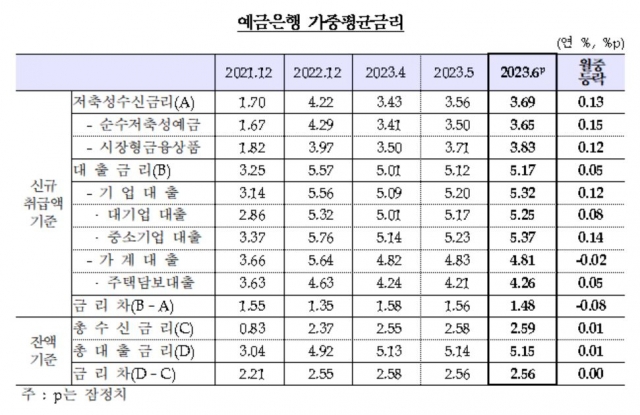

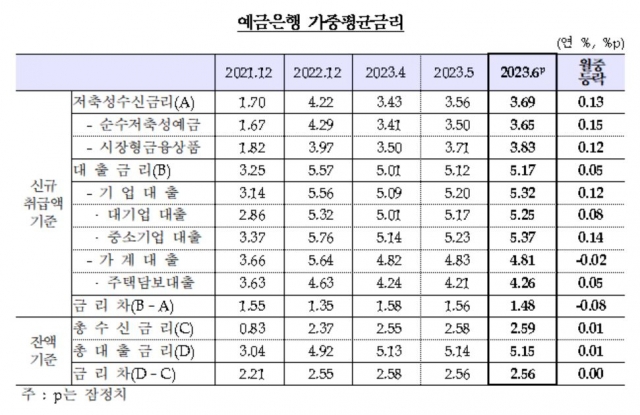

한국은행이 28일 발표한 ‘2023년 6월 금융기관 가중평균금리’에 따르면 이달 중 예금은행의 신규취급액 기준 저축성수신금리(가중평균·신규취급액 기준)는 전월(3.56%) 대비 0.13%포인트 상승한 3.69%로 집계됐다.

이는 두 달 연속 상승세로, 올해 1월(3.83%) 이후 가장 높은 수준이다.

박창현 한은 금융통계팀장은 “예금은행이 정기예금 특판 행사 등을 통해 선제적으로 자금 확보에 나선 영향”이라며 “시장 금리가 주요국 통화정책 긴축 기조 강화 움직임 등으로 상승한 점도 수신 금리 상승에 영향을 줬다”고 설명했다.

정기예금 등 순수저축성예금금리(3.65%)가 0.15%포인트 상승했고, 금융채 등 시장형금융상품(3.83%) 또한 0.12%포인트 올랐다.

[한국은행 제공]

[한국은행 제공]

가계대출 금리는 주담대 금리가 올랐지만 일반신용대출과 보증대출 금리가 떨어지면서 전달 대비 0.02%포인트 하락한 4.81%를 기록했다. 이는 5월(4.83%)에 이어 한 달 만에 하락 전환한 것으로, 지난해 8월(4.76%) 이후 최저 수준이다.

다만 주담대 금리는 지표금리인 은행채 5년물 금리(3.86%·0.13%포인트 상승) 오름폭 확대 영향으로 전달보다 0.05%포인트 오른 4.26%를 기록했다. 이는 지난해 10월 이후 8개월 만에 상승 전환이다.

주담대 금리 동향을 금리 조건별로 살펴보면 고정형 금리와 변동형 금리는 각각 0.04%포인트, 0.02%포인트 상승한 4.20%, 4.41%로 나타났다. 고정형 금리가 변동형 금리보다 낮았지만 상승폭은 더 컸다.

박 팀장은 “변동형의 지표 금리인 코픽스(자금조달비용지수·COFIX)는 보합세(적용월 기준 3.50%)를 나타낸 반면 고정형의 경우 주된 지표 금리인 은행채 5년물 금리가 크게 상승한 영향”이라고 말했다.

전세자금대출 금리는 지표 금리인 은행채 6개월물 등이 상승한 영향으로 전월 대비 0.05%포인트 상승한 4.14%로 나타났다.

신용대출금리는 전달보다 0.10%포인트 하락한 연 6.34%로, 지표금리인 은행채 상승에도 불구하고 대환대출 플랫폼 도입으로 금리 경쟁이 나타나면서 하락했다는 설명이다.

가계대출 고정금리 비중은 금리 상승 기대 둔화와 변동형과의 금리차 축소 등 영향으로 전달 대비 2.1%포인트 하락한 50.8%로 집계됐다. 4월 이후 3개월 연속 축소세다. 주담대의 경우 3.9%포인트 줄어든 73.1%로 전체 가계대출보다 축소폭이 컸다.

박 팀장은 “주담대 금리 중 변동형에서 고정형 금리를 뺀 금리차가 2022년 12월 0.93%포인트였는데, 5월 0.23%포인트로 폭이 줄어들었고 6월엔 0.21%포인트까지 축소됐다”면서 “이런 부분들이 변동형 대출 수요가 늘어난 배경”이라고 했다.

기업대출은 대기업(0.08%포인트·5.25%)과 중소기업(0.14%포인트·5.37%)이 모두 상승해 0.12%포인트 오른 5.32%로 집계됐다.

이에 따라 가계대출과 기업대출을 포함한 대출금리는 0.05%포인트 상승한 5.17%로 나타났다.

예금은행 신규 취급액 기준 대출금리에서 저축성수신금리를 뺀 예대금리차는 1.48%포인트로 4개월 연속 축소됐다. 잔액 기준 예대금리차(2.56%포인트)는 전월 수준을 유지했다.

은행 외 금융기관들의 예금 금리는 상호저축은행(1년 만기 정기예탁금 신규취급액 기준·4.08%)만 0.04%포인트 늘어 3개월 연속 상승했다.

나머지 신용협동조합(4.07%), 상호금융(3.74%), 새마을금고(4.23%)는 하락세를 이어갔다.

대출금리는 상호저축은행(11.91%·-0.33%포인트), 신용협동조합(6.31%·-0.07%포인트), 상호금융(5.73%·-0.16%포인트), 새마을금고(6.27%·-0.12%포인트)에서 모두 떨어졌다.

대환대출플랫폼 도입 효과…신용대출 0.1%p 내려

금리인하 기대에 고정금리 비중 3개월 연속↓

[헤럴드경제=문혜현 기자] 은행 주택담보대출(주담대) 금리가 8개월만에 상승 전환했다. 하반기 유동성커버리지비율(LCR) 규제 정상화를 앞두고 은행들의 자금 조달 경쟁이 벌어지면서 예금 금리도 지난 1월 이후 최고 수준을 기록했다.

한국은행이 28일 발표한 ‘2023년 6월 금융기관 가중평균금리’에 따르면 이달 중 예금은행의 신규취급액 기준 저축성수신금리(가중평균·신규취급액 기준)는 전월(3.56%) 대비 0.13%포인트 상승한 3.69%로 집계됐다.

이는 두 달 연속 상승세로, 올해 1월(3.83%) 이후 가장 높은 수준이다.

박창현 한은 금융통계팀장은 “예금은행이 정기예금 특판 행사 등을 통해 선제적으로 자금 확보에 나선 영향”이라며 “시장 금리가 주요국 통화정책 긴축 기조 강화 움직임 등으로 상승한 점도 수신 금리 상승에 영향을 줬다”고 설명했다.

정기예금 등 순수저축성예금금리(3.65%)가 0.15%포인트 상승했고, 금융채 등 시장형금융상품(3.83%) 또한 0.12%포인트 올랐다.

가계대출 금리는 주담대 금리가 올랐지만 일반신용대출과 보증대출 금리가 떨어지면서 전달 대비 0.02%포인트 하락한 4.81%를 기록했다. 이는 5월(4.83%)에 이어 한 달 만에 하락 전환한 것으로, 지난해 8월(4.76%) 이후 최저 수준이다.

다만 주담대 금리는 지표금리인 은행채 5년물 금리(3.86%·0.13%포인트 상승) 오름폭 확대 영향으로 전달보다 0.05%포인트 오른 4.26%를 기록했다. 이는 지난해 10월 이후 8개월 만에 상승 전환이다.

주담대 금리 동향을 금리 조건별로 살펴보면 고정형 금리와 변동형 금리는 각각 0.04%포인트, 0.02%포인트 상승한 4.20%, 4.41%로 나타났다. 고정형 금리가 변동형 금리보다 낮았지만 상승폭은 더 컸다.

박 팀장은 “변동형의 지표 금리인 코픽스(자금조달비용지수·COFIX)는 보합세(적용월 기준 3.50%)를 나타낸 반면 고정형의 경우 주된 지표 금리인 은행채 5년물 금리가 크게 상승한 영향”이라고 말했다.

전세자금대출 금리는 지표 금리인 은행채 6개월물 등이 상승한 영향으로 전월 대비 0.05%포인트 상승한 4.14%로 나타났다.

신용대출금리는 전달보다 0.10%포인트 하락한 연 6.34%로, 지표금리인 은행채 상승에도 불구하고 대환대출 플랫폼 도입으로 금리 경쟁이 나타나면서 하락했다는 설명이다.

가계대출 고정금리 비중은 금리 상승 기대 둔화와 변동형과의 금리차 축소 등 영향으로 전달 대비 2.1%포인트 하락한 50.8%로 집계됐다. 4월 이후 3개월 연속 축소세다. 주담대의 경우 3.9%포인트 줄어든 73.1%로 전체 가계대출보다 축소폭이 컸다.

박 팀장은 “주담대 금리 중 변동형에서 고정형 금리를 뺀 금리차가 2022년 12월 0.93%포인트였는데, 5월 0.23%포인트로 폭이 줄어들었고 6월엔 0.21%포인트까지 축소됐다”면서 “이런 부분들이 변동형 대출 수요가 늘어난 배경”이라고 했다.

기업대출은 대기업(0.08%포인트·5.25%)과 중소기업(0.14%포인트·5.37%)이 모두 상승해 0.12%포인트 오른 5.32%로 집계됐다.

이에 따라 가계대출과 기업대출을 포함한 대출금리는 0.05%포인트 상승한 5.17%로 나타났다.

예금은행 신규 취급액 기준 대출금리에서 저축성수신금리를 뺀 예대금리차는 1.48%포인트로 4개월 연속 축소됐다. 잔액 기준 예대금리차(2.56%포인트)는 전월 수준을 유지했다.

은행 외 금융기관들의 예금 금리는 상호저축은행(1년 만기 정기예탁금 신규취급액 기준·4.08%)만 0.04%포인트 늘어 3개월 연속 상승했다.

나머지 신용협동조합(4.07%), 상호금융(3.74%), 새마을금고(4.23%)는 하락세를 이어갔다.

대출금리는 상호저축은행(11.91%·-0.33%포인트), 신용협동조합(6.31%·-0.07%포인트), 상호금융(5.73%·-0.16%포인트), 새마을금고(6.27%·-0.12%포인트)에서 모두 떨어졌다.

댓글목록

등록된 댓글이 없습니다.