저축은행 M&A '0'…"추가 규제 완화해야"

페이지 정보

작성자 관리자 댓글 0건 조회 310회 작성일 24-07-08 18:00본문

[이데일리 김국배 기자] 저축은행업계 인수합병(M&A)이 지지부진한 가운데 이를 활성화하려면 영업 구역 규제를 재검토해야 한다는 의견이 나왔다. 금융당국이 지난해 비수도권 저축은행 M&A 규제를 완화해줬지만 여전히 유인이 낮아서다. 금융위원회는 추가적인 M&A 규제 완화 등의 카드를 고심 중이나 업황 부진까지 겹쳐 쉽지 않은 상황이다.

8일 금융권에 따르면 금융위가 작년 7월 ‘대주주 변경·합병 등 인가기준’ 개정안을 마련하면서 비수도권 저축은행에 대해 영업 구역을 확대할 수 있는 M&A를 허용했지만 M&A는 전무한 상황이다. 저축은행 영업 구역은 수도권 2개·비수도권 4개로 구분하는데 기존에는 동일 대주주가 M&A 과정에서 영업 구역을 확대하면 저축은행을 2개까지만 소유할 수 있었다. 개정안은 비수도권 저축은행은 영업 구역을 확대하더라도 동일 대주주가 최대 4개까지 저축은행을 소유할 수 있도록 했다.

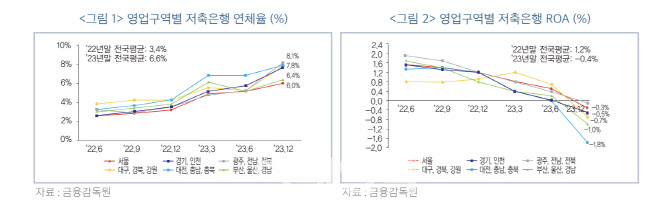

정부의 규제 완화에도 M&A는 좀처럼 활성화하지 못하고 있다. 이는 비수도권 저축은행이 상대적으로 연체율이 높고 수익성이 낮은 등 영업 환경이 열위에 놓여 있기 때문으로 풀이된다. 실제로 작년 말 저축은행 연체율은 6.6%로 1년 전보다 3.2%포인트 상승했는데 서울 소재 저축은행 연체율이 6%로 평균치를 밑돈 반면 비수도권 저축은행 연체율은 7.3%로 더 빠르게 올랐다. 더욱이 수도권 저축은행은 적기 시정 조치를 받거나 검사 결과 적기 시정 조치 기준에 해당할 것이 명백한 때에만 인수할 수 있다.

현재 상호저축은행법 등에 따라 수도권 저축은행은 총신용공여액의 50% 이상, 비수도권 저축은행은 40% 이상을 영업 구역 내에서 공급해야 한다. 박준태 한국금융연구원 연구위원은 “현행 규제는 지방 경제 규모 축소로 영업 구역 내 신용공여가 줄어들면 영업 구역 외에서의 신용공여 규모도 비례적으로 축소해야 하기 때문에 영업 기반을 축소해야 하는 결과를 일으킬 수 있다”며 “영업 구역 광역화, 신용공여액 의무 비율 계산 시 비대면 개인 대출 제외 등을 통해 저축은행 대출 지역을 다변화할 수 있어 M&A 인센티브를 제고할 수 있을 것으로 본다”고 했다.

|

정부의 규제 완화에도 M&A는 좀처럼 활성화하지 못하고 있다. 이는 비수도권 저축은행이 상대적으로 연체율이 높고 수익성이 낮은 등 영업 환경이 열위에 놓여 있기 때문으로 풀이된다. 실제로 작년 말 저축은행 연체율은 6.6%로 1년 전보다 3.2%포인트 상승했는데 서울 소재 저축은행 연체율이 6%로 평균치를 밑돈 반면 비수도권 저축은행 연체율은 7.3%로 더 빠르게 올랐다. 더욱이 수도권 저축은행은 적기 시정 조치를 받거나 검사 결과 적기 시정 조치 기준에 해당할 것이 명백한 때에만 인수할 수 있다.

이러다 보니 저축은행 M&A를 활성화하기 위해선 부진한 지방 경제, 비대면 금융 증가 등을 고려해 영업 구역 규제부터 재검토해야 한다는 의견이 나온다. 현재 4개 권역으로 구분한 비수도권 영업 구역 일부를 통합해 광역화하고, 비대면 개인 신용대출은 총신용공여액 계산 시 제외하는 방안 등이 거론된다.

|

다만 박 연구위원은 “M&A를 통해 자산 규모를 확대한 저축은행의 부실 발생 시 시장에 미치는 영향력이 커질 수 있는 만큼 내부통제 규제 강화와 병행해야 한다”며 “피인수 저축은행의 대주주가 법인이면 해당 법인의 모회사 지분을 인수해 대주주 변경 승인 자격 심사를 회피하는 우회 인수를 방지할 방안을 마련할 필요가 있다”고 덧붙였다.

최근 저축은행 업황 부진으로 규제를 완화하더라도 M&A 등 적극적인 투자가 쉽지 않은 상황이라는 목소리도 나온다. 저축은행 관계자는 “저축은행 부실률이 계속 오르면서 신규 대출도 못 내주는 상태라 M&A가 기대처럼 활성화하기 어려울 수도 있다”고 했다.

출처-https://www.edaily.co.kr/News/Read?newsId=02879846638952552&mediaCodeNo=257&OutLnkChk=Y

댓글목록

등록된 댓글이 없습니다.