기준금리 4%→대출금리 10%…'영끌족' 울릴 공포의 시나리오

페이지 정보

작성자 관리자 댓글 0건 조회 937회 작성일 22-10-21 14:16본문

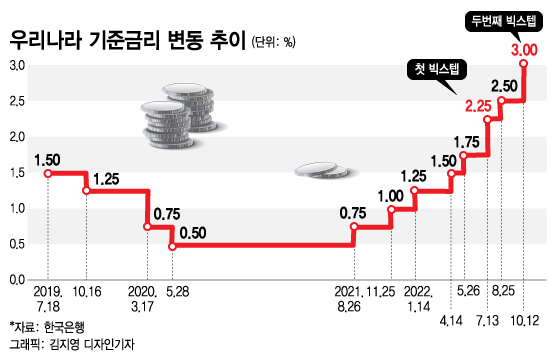

20일(현지시간) 시카고상품거래소(CME) 페드워치(Fedwatch)에 따르면 미국 연방기금(FF) 금리 선물 시장은 미 연방준비제도(Fed·연준)가 다음달 FOMC(연방공개시장위원회)에서 기준금리를 현재 3∼3.25%에서 3.75∼4%로 0.75%포인트 인상할 가능성을 95.1% 반영하고 있다. 이어서 12월 FOMC에서 4.5∼4.75%로 자이언트스텝(한번에 0.75%포인트 금리인상)을 단행할 가능성도 77.4%다. 추가로 미 연준이 내년 2월 기준금리를 0.25%포인트 인상한 4.75~5%로 변경할 가능성은 48.6%로 모든 시나리오 가운데 가장 높다. 빅스텝(한번에 0.5%포인트 인상) 가능성도 40%에 달한다. 내년 3월에도 미 연준이 기준금리를 5~5.25%로 0.25%포인트 올릴 가능성은 43.3%로 가장 높다. 이 경우 미국 최종 기준금리는 현 3~3.25%보다 2%포인트 높은 5~5.25%에 도달하게 된다. 페드워치에 반영된 선물 금리에는 미 연준이 내년 3~6월까지 기준금리를 5~5.25% 수준으로 유지하다 이르면 내년 7월, 늦으면 내년 9월부터 금리인하에 나설 가능성이 가장 높게 반영돼 있다. 미국 기준금리 상단이 최고 5.5%에 달할 가능성도 배제할 수 없다. 미 연준이 내년 3월 기준금리를 5.25~5.5%까지 올릴 확률은 이날 15.4%로 5~5.25%(43.5%)에서 멈출 가능성보다 낮지만, 전일(6.5%) 대비 두 배 넘게 상승했다. 이 확률은 일주일 전인 지난 12일엔 0%였다. 최근 발표된 미국의 9월 소비자물가지수(CPI)가 전년 동월대비 8.2% 상승하며 시장 예상치를 웃돌았다는 소식이 기준금리에 대한 시장의 전망치를 크게 끌어올렸다. 미국 국채 2년물 금리는 19일 전일대비 11.1bp(1bp=0.01%포인트) 오른 4.55%를 기록했다. 미국 국채 2년물 금리가 4.5%를 넘긴 것은 글로벌 금융위기 직전인 2007년 8월7일 이후 15년 만이다. 미국 국채 10년물 금리는 같은 날 전일대비 12.8bp 오른 4.137%를 나타냈다. 문제는 우리나라가 미국의 기준금리 인상 속도를 충분히 따라가지 않는다면 대내외 금리차가 지나치게 커져 자칫 자금유출이 발생할 수 있다는 점이다. 통화당국은 미국과의 기준금리 차이를 최대 1%포인트(p) 안팎까지 용인할 수 있다고 보는 것으로 알려졌다. 이창용 한국은행 총재는 지난 8월 25일 통화정책방향 회의 후 열린 기자간담회에서 "역사적으로 (한미 금리차는) 1%p 중심으로 왔다갔다 했다"며 "이 격차가 너무 커지지 않는 정도로 부정적 영향을 모니터링할 필요가 있다"고 말했다. 이에 비춰볼 때 미국의 기준금리가 5% 수준에 달할 경우 우리나라 기준금리 역시 약 4%까지 인상될 가능성이 높다. 국채 가운데 유동성이 가장 풍부해 기준금리의 향방을 잘 보여주는 국채 3년물 금리를 보면 최근 한국 기준금리에 대한 시장의 전망치가 오르고 있음을 알 수 있다. 금융투자협회에 따르면 국채 3년물 금리는 이날 오전 11시30분 기준 전일대비 1.3bp 오른 4.344%를 기록했다. 국채 10년물 금리는 0.3bp 오른 4.399%다. 통상 국채 3년물 금리가 기준금리에 대한 시장 컨센서스(평균 전망치)보다 0.25%포인트 높게 형성된다는 점에 비춰보면 채권시장은 한은의 기준금리가 4%대 초반 수준까지 오를 수 있다고 보는 셈이다. 한은의 기준금리를 현재 연 3%에서 4%대 초반까지 올리려면 1~1.25%포인트를 인상해야 한다.

출처 : https://news.mt.co.kr/mtview.php?no=2022102015200276448 |

댓글목록

등록된 댓글이 없습니다.